Ny MVA-melding 2022

Ny MVA-melding trer i kraft fra 01.01.2022 og skal baseres på SAF-T MVA-koder.

Den nye MVA-meldingen er ikke skjemabasert, og vil ikke ha faste poster slik som i dag. Formålet med den nye meldingen er at det skal bli enklere og mer effektivt å levere riktige opplysninger.

Den nye MVA-meldingen bygges opp basert på selskapets rapporteringsplikt (opptil 30 poster/SAF-T koder). Du rapporterer kun på de bokførte transaksjoner der du har en plikt. MVA-meldingen vil i tillegg ha egne felter for uttaks-mva, tap på krav, justering og tilbakeføring.

I første omgang vil nytt format gjelde for virksomheter som driver alminnelig næring (RF-0002). I tillegg vil det gjelde for virksomheter som driver primærnæring og har tomånedlige terminer (RF-0004).

Den nye MVA-meldingen skal omfatte alle eksisterende meldinger, men for Skattemelding merverdiavgift primærnæring, årlig termin (RF-0004), og MVA-melding for omvendt avgiftsplikt (RF-0005), vil leveringen i praksis først skje fra 2023.

Skattemelding for merverdiavgiftskompensasjon (RF-0009) og MVA på e-handel - VOEC (RF-1292) vil tre i kraft på et senere tidspunkt.

SAF-T MVA-koder

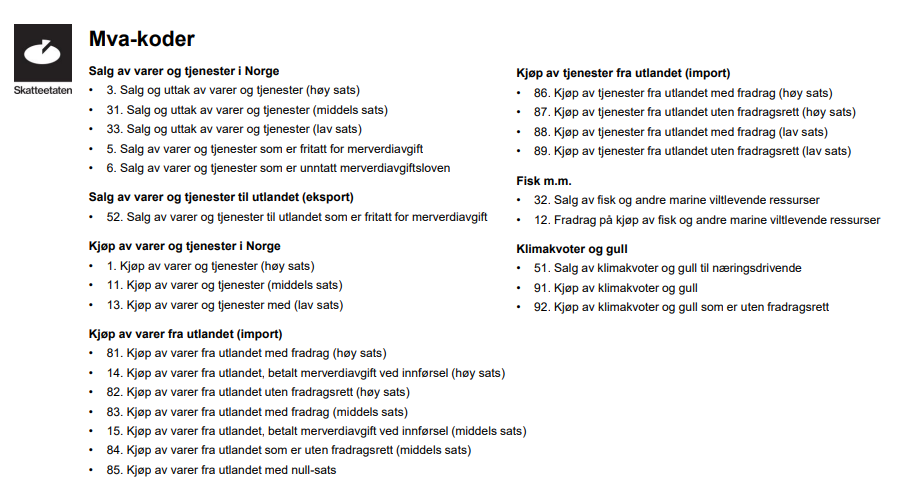

Det er ikke behov for nye avgiftskoder i 2022 sammenlignet med 2017-reformen. Den viktigste endringen er at det fra 2022 skal rapporteres på SAF-T avgiftskoder og ikke lenger på de faste 19 postene. Se kodelisten for den nye mva-meldingen på Github

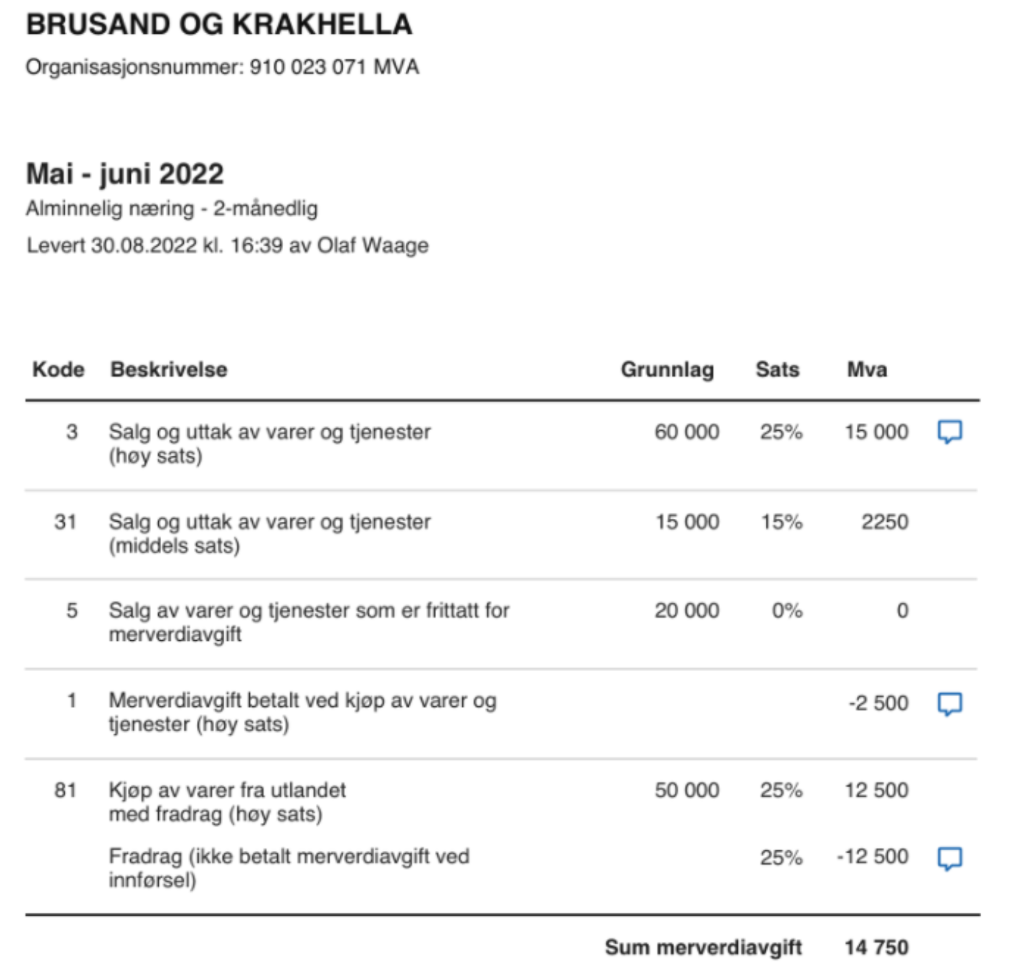

Rapportering skal skje linje for linje per standard SAF-T MVA-kode. Det er aggregerte tall for bokførte transaksjoner per standard SAF-T MVA-kode som skal rapporteres. Utgående og inngående MVA beregnes/rapporteres basert på bokførte transaksjoner. Her er eksempel på MVA-melding i 2022:

Sørg derfor for at standard avgiftskoder er på plass, og at de både er riktig koblet til SAF-T avgiftskode og at alle andre felt er satt opp i henhold til standarden. Dersom det benyttes en annen kodestruktur, må derfor bedriften «mappe» sine egne MVA-koder til kodestrukturen i SAF-T.

Her er de 25 obligatoriske SAF-T kodene. (I tillegg finnes 5 ikke obligatoriske koder).

Merknader i MVA-meldingen

Det vil ikke være obligatorisk å legge ved merknader i MVA -meldingen. Det vil imidlertid bli noen nye standardiserte merknader som vil medføre mindre manuell behandling av MVA-meldingene, herunder ved motsatt (unormale) fortegn. Dette kan f.eks. være SAF-T kode 3 (salg) oppgis ved motsatt fortegn. Alternative forhåndsdefinerte merknader:

- Omsetning før registrering

- Kreditnota

- Periodisering

- Feil MVA-kode brukt tidligere

Dersom forhåndsdefinert merknad ikke er dekkende må man bruke fritekst.

Rapportering

Den nye MVA-meldingen skal som utgangspunkt være basert på rapportering direkte fra et regnskapssystem eller sluttbrukersystem via et teknisk grensesnitt (API).

Alternativt tillates manuell levering ved innlogging i en egen portal. I og med at rapporteringen baseres på standard MVA-koder (SAF-T-koder), må regnskapet innrettes slik at nødvendige opplysninger kan hentes ut av regnskapssystemet. Mindre virksomheter som ikke benytter et elektronisk regnskapssystem eller fellesregistrerte virksomheter med konsolideringsbehov, vil kunne sende inn den nye MVA-meldingen gjennom Skatteetatens digitale løsning på Skatteetaten.no. Skatteetaten vil også legge til rette for XML-innsending i innlogget løsning.

Dersom regnskapssystemet er klargjort for fellesregistrerte selskaper, kan konsolidert MVA-melding leveres direkte fra systemet fra rapporterende enhet.

Levering av MVA-melding direkte fra fagsystem forutsetter at tekniske endringer er foretatt, slik at fagsystemet er tilpasset dette. Regnskapsfører må derfor påse at regnskapssystemet er oppgradert til ny versjon før bokføringen starter opp i januar. På Skatteetatens Github-side finner du mer informasjon og tekniske spesifikasjoner for ny løsning.

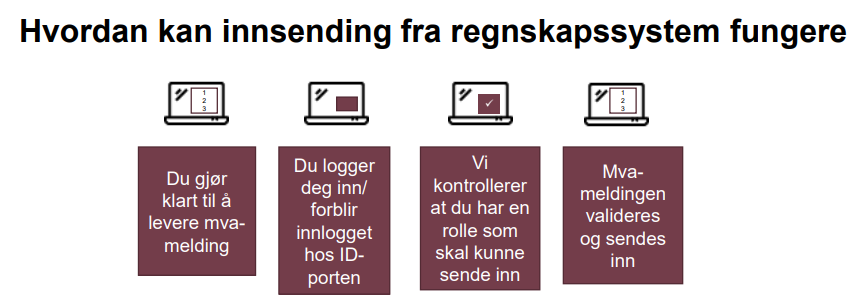

Levering i den nye løsningen begrenser muligheten til å gjøre manuelle korreksjoner før innsending. Eventuelle korreksjoner må gjøres i regnskapssystemet før innsending. Det blir imidlertid færre feilkilder fordi det er lagt opp til en validering før innsending. Her er en visuell info hentet fra Skatteetaten:

Betalingsinformasjon med forfallsdato, beløp, KID og kontonummer returneres i regnskapssystemet.

Ved tilbakebetaling av mva (avgift tilgode) vil ny MVA-melding åpne for å sende inn KID i meldingen dersom bankkontoen man vil ha tilbakebetalt til krever det. Denne løsningen vil imidlertid ikke være på plass før mars/april 2022.

MVA-spesifikasjon

MVA-meldingen blir mer detaljert, og MVA- spesifikasjon er et helt nytt element i MVA-meldingen. Følgende skal rapporteres på egne linjer i MVA-meldingen, og gir informasjon om hvor mye av henholdsvis utgående og inngående merverdiavgift som vedrører:

- Uttaksmerverdiavgift

- Tap på krav

- Justering

- Tilbakeføring av MVA

De materielle reglene for disse hendelsene er ikke nye og finnes i dagens merverdiavgiftslov med forskrift.

Hvordan den bokføringspliktige legger opp selve spesifikasjonen kan gjøres på flere måter. Etter det vi erfarer har flere systemleverandører koblet denne spesifikasjonen mot kontoene i Standard SAF-T kontoplan. Det kan også benyttes en underspesifikasjon knyttet til SAF-T MVA-koder.

Der man benytter spesifikasjon, er det ikke påkrevd med ytterligere merknader, men kan legges til dersom ønskelig. Merknad må imidlertid brukes for spesifikasjonen tilbakeføring av MVA, der det legges inn en forhåndsdefinert merknad om det er et personkjøretøy eller fast eiendom.

Under følger en oversikt over hvilke SAF-T kontoer og SAF-T MVA-koder som er aktuelle for spesifikasjonen i MVA-meldingen, samt henvisning til regelverket

Uttak:

SAF-T kontoplan

3060 Uttak varer avgiftspliktig, høy sats

3061 Uttak varer avgiftspliktig, middels sats

3070 Uttak av tjenester, avgiftspliktig, høy sats

3074 Uttak av tjenester, avgiftspliktig, lav sats

3160 Uttak av varer, avgiftsfritt

3170 Uttak av tjenester, avgiftsfritt

SAF-T MVA-kode

Uttak kan bare rapporteres på SAF-T kode 3, 5, 31, 32 eller 33

Regelverk

Merverdiavgiftsloven § 3-21, § 3-22, § 3-23 og § 3-26

Tap på fordringer

SAF-T kontoplan

7830 Tap på fordringer, fradragsberettiget

SAF-T MVA kode

Merverdiavgiften fradragsføres med den samme MVA-satsen som ble beregnet på det opprinnelige salget, enten SAF-T kode 1 (25 %), SAF-T-kode 11 (15 %), SAF-T kode 12 (11,11 %) eller SAF-T-kode 13 (12 %).

Regelverk

Merverdiavgiftsloven § 4-7 og merverdiavgiftforskriftens § 4-7-1

Justering

SAF-T kontoplan

SAFT kontoene som benyttes ved justering (negativ justering dvs. redusert fradrag)

7971 Justering merverdiavgift fast eiendom

7972 Justering merverdiavgift maskiner

Ved en årlig justering der fradragsretten for inngående merverdiavgift økes, vil dette medføre en redusert kostnad eventuelt en inntektsføring. Ved en slik positiv justering kan også følgende kontoer benyttes av hensyn til presentasjonen i regnskapet:

3971 Justering merverdiavgift fast eiendom

3972 Justering merverdiavgift maskiner

SAF-T MVA-kode

Justering kan bare rapporteres på SAF-T-kode 1 og 81.

Regelverk

Merverdiavgiftsloven § 9-1 til § 9-5

Merverdiavgiftforskriften kap 9-1 til 9-5

Tilbakeføring av inngående mva

SAF-T kontoplan

7980 Tilbakeføring av inngående merverdiavgift

SAF-T MVA-kode

Tilbakeføring kan bare rapporteres på SAF-T-kode 1 og 81.

Regelverk

Merverdiavgiftsloven § 9-6 og merverdiavgiftforskriften § 9-6-1(Salg/omdisponering av drosje eller utleiebil før 4 års-fristen)

Merverdiavgiftsloven § 9-7 og merverdiavgiftforskriften §§ 9-7-1 og 9-7-2 (Salg av eiendom før fullføring)

Tilleggsmelding utgår

Fra og med 2022 er det ikke lenger mulig å sende tilleggsmelding til innsendt MVA-melding. Dersom det er behov for å gjøre korrigeringer, blir det kun mulig å sende inn en helt ny MVA-melding som erstatter den allerede innsendte meldingen.

Den siste innsendte meldingen legges i sin helhet til grunn for egenfastsettingen. Tidligere innsendte versjoner vil bli tatt vare på og være tilgjengelig for virksomheten gjennom Skatteetatens løsninger og i Altinn.

Forberedelse og interne rutiner

Kunnskap om merverdiavgiftsregelverket og bokføring i sammenheng med god IT-forståelse er viktig for å kunne levere riktige opplysninger. Det er derfor viktig at regnskapsfører setter seg godt inn i den nye MVA-meldingen og hvordan bokføringen tilrettelegges med rapportering på SAF-T koder samt det nye elementet med MVA -spesifikasjonen. Regnskapsførerforetaket bør derfor gjennomgå sine rutiner og internkontroll i forbindelse med rapportering av ny MVA -melding jf. GRFS 2.1, og påse at ERP leverandøren har oppgradert til ny versjon før nyttår jf. GRFS 2.8.4

Vi tilbyr flere kurs som er relevante:

- Ny MVA-melding 2022 (nettkurs, 1 t.)

- SAF-T – mva-rapportering i 2022 og kontroller fra Skatteetaten (stedlig, 3,5 t.)

- Kommer også som nettkurs

- Det stedlige kurset kan kombineres med kurset «Excel til bruk i rapportering, analyse og kontroll av SAF-T filer»

- MVA 2021 – ny MVA-melding og aktuelle nyheter (nettkurs, 7 t.)