Fire problemstillinger tilknyttet den ekstra arbeidsgiveravgiften

Regjeringens nye høytlønnssats på arbeidsgiveravgiften har ført med seg mye støy – og noen nye problemstillinger.

– Finnes det en faglig begrunnelse for [...] økningen i arbeidsgiveravgiften, eller er det bare et resultat av at regjeringen kom i beit for penger mot slutten av budsjettforhandlingene?

Høyres stortingsrepresentant Helge Orten var ikke den eneste som lurte på dette da det ble klart at regjeringen gjorde det 5 prosent dyrere for bedrifter å lønne sine ansatte mer enn 750 000. Til forskjell fra de fleste andre, fikk han imidlertid stille spørsmålet direkte til statsminister Jonas Gahr Støre, i Stortingets spørretime i slutten av oktober 2022:

– Den faglige begrunnelsen er at et budsjett må finansieres, svarte Støre.

Han sa en god del mer også, men lite som var egnet til å gi inntrykk av at det lå noe grundig forarbeid eller gode konsekvensutredninger bak tiltaket. I kjølvannet av kunngjøringen oppsto en del støy (for eksempel ble det først avklart 20. desember i fjor at pensjonsinnbetalinger ikke var omfattet av forslaget, og unntaket for Svalbard kom først gjennom en forskriftsendring i januar i år). Her er fire andre viderverdigheter ved den nye arbeidsgiveravgiften:

Forholdet mellom lønn og utbytte

For en personlig aksjonær som typisk er eneste ansatte i eget aksjeselskap, har det lenge vært et relevant årlig spørsmål hvor grensen går for når man tjener mer på å ta utbytte i stedet for lønn. Endringene i fjorårets statsbudsjett – både utbyttereglene og den økte arbeidsgiveravgiften – gjorde det hakket mer krevende å sette opp en kalkyle for dette.

Her handler det om å ta utgangspunkt i selskapets inntekter og så finne den riktige balansen mellom kostnaden av å betale lønn til den ansatte og kostnaden av å betale utbytte til eieren – med de skatter og avgifter hvert av alternativene innebærer.

– Kort fortalt er hovedbudskapet at innslagspunktet for den ekstra arbeidsgiveravgiften, det vil si på lønn over 750 000 kroner, også vil tilsvare brytningspunktet for når det rent skattemessig vil lønne seg å ta ut overskytende som utbytte: Hvis omsetning og kostnader gjør at du f.eks. kan ta 1,5 mill. i lønn fra eget AS, kan du spare over 25 000 kroner ved å heller ta alt over 750 000 som utbytte, slår advokat Jørgen Strøm-Andresen fast. Han er Fagansvarlig Skatt i Regnskap Norge.

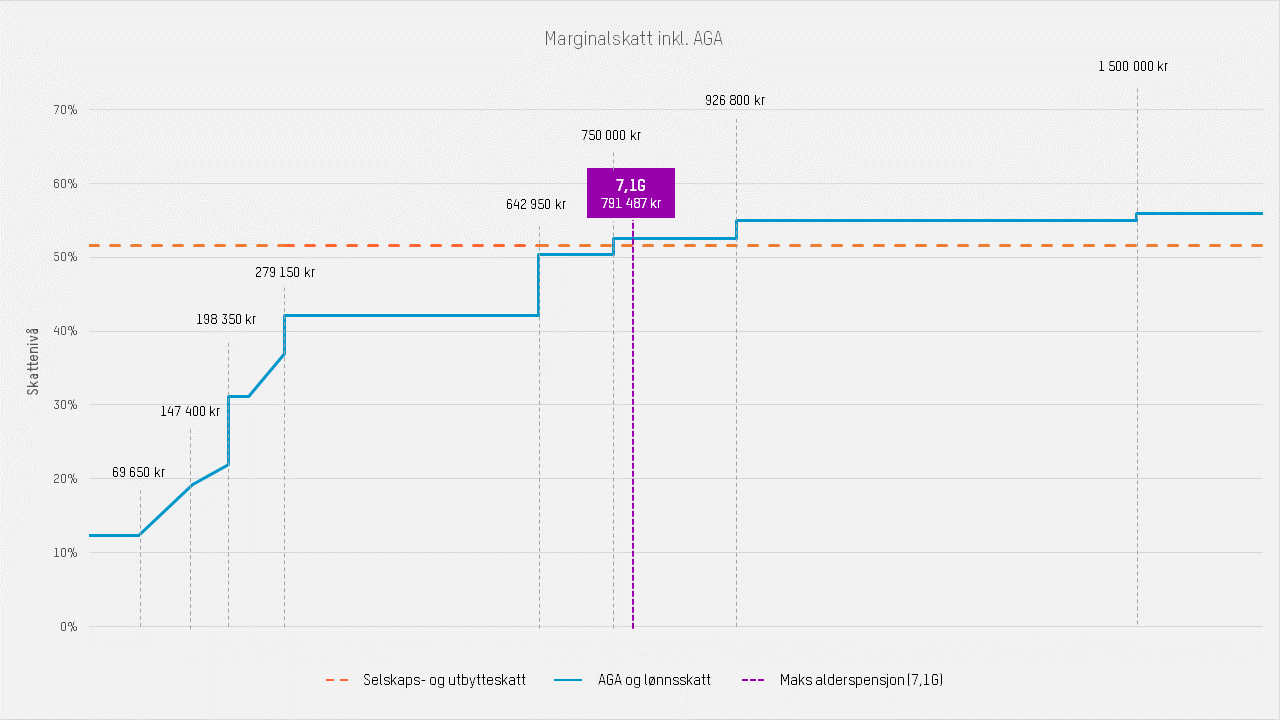

– Den enkleste delen av dette regnestykket er den samlede skattesatsen på utbytteutdelinger. Den er et resultat av selskapsskatt (22 prosent) og deretter utbytteskatt (i praksis 37,84 prosent), som til sammen gir en marginalskatt på 51,52 prosent. Når dette er enklest, er det fordi denne satsen ligger fast uansett hva utbetalingen er, sier han.

Da ser vi i denne sammenhengen bort fra skjermingsfradraget, som vil variere fra aksje til aksje basert på den enkelte aksjes inngangsverdi.

Dette må måles opp mot summen av lønnsskatt og arbeidsgiveravgift, der ikke bare trinnskatten men nå også arbeidsgiveravgiften gir variable økninger i takt med at utbetalingen øker. Trinnskatten har fem ulike nivåer opptil 1,5 millioner kroner. Ved lønn fra kr 642 950 til kr 926 800 er man på trinn 3 i trinnskatten. Som følge av den økte arbeidsgiveravgiften ved lønn over 750 000 kroner får man dermed i praksis to marginalskattetrinn innenfor trinn 3 i trinnskatten, altså et slags «trinn 3 A» og «trinn 3 B», og dermed til sammen seks marginalskattetrinn. Innenfor trinn 3 ser vi da at marginalskatten starter på 50,39 prosent på lønn fra kr 642 950, men på lønn fra kr 750 000 stiger den til 52,48 prosent. Med dette passerer den altså marginalskatten for utbytte på 51,52 prosent.

– Nå er dette regnestykket litt forenklet, for det inngår også mange andre faktorer i kalkylen over hvorvidt dette faktisk lønner seg for den enkelte. For eksempel opptjener man trygdeytelser for lønn helt opp til 7,1 G, for tiden tilsvarende 791 487 kroner, og mulighetene til pensjonssparing spiller også inn, sier Strøm-Andresen videre.

Som eneste ansatt i eget AS, har du nemlig mulighet for pensjonssparing (OTP) på lønn helt opptil 12 G (for tiden 1 337 724 kroner). Minimumsnivået på slik sparing er 2 prosent, men du kan velge å gå helt opp til 7 prosent på lønn inntil 7,1 G. Og hvis selskapet har to heltidsansatte eller mer, kan det tilby sine ansatte å spare inntil 18 prosent i tillegg – til sammen hele 25,1 prosent – på lønna mellom 7,1G og 12G. Regnestykket påvirkes dermed ytterligere av hvor ivrig du er etter å spare til egen alderdom.

Litt dyrere lønnsøkninger

Selv for vanlige lønnsmottakere gir denne midlertidig forhøyede satsen også utfordringer. Siden satsen for høyere arbeidsgiveravgift gjelder den delen av lønna som overstiger 750 000 kroner, betyr det for eksempel at arbeidsgiver til en ansatt med lønn på 850 000 kroner, bare skal betale høyere sats på 100 000 av dette.

– Arbeidsgivere må uansett ta høyde for at lønnsøkninger nå blir enda litt dyrere dersom de bikker over 750 000 kroner. En lønnsøkning fra 700 000 til 725 000 vil for eksempel koste en arbeidsgiver 25 000 x 1,141 = 28 525, mens en tilsvarende lønnsøkning fra 750 000 til 775 000 vil bli 1 250 kroner dyrere, siden 25 000 x 1,191 = 29 775, sier Strøm-Andresen.

Noen bransjer eller regioner har som kjent redusert sats for arbeidsgiveravgift, mens ekstratillegget for lønninger over 750 000 kroner gjelder overalt i riket (unntatt Svalbard). I soner med redusert arbeidsgiveravgift vil denne kostnadsforskjellen da bli enda mer tydelig.

– Slike summer er kanskje ikke all verdens for lønninger på dette nivået, men det er verdt å påpeke at lønnsoppgjør har endt i langvarige streiker for mindre differanser enn dette, sier han.

Arbeidstakere med flere arbeidsgivere

Det er også viktig å vite at påslaget gjelder lønn pr. arbeidsgiver, så dersom en arbeidstager har 740 000 i lønn ett sted og 400 000 et annet, behøver ingen av arbeidsgiverne å betale høy sats. Om lønna derimot kommer i form av 100 000 fra arbeidsgiver A og 1 040 000 fra arbeidsgiver B, skal det svares høyere avgiftssats av lønna som overstiger 750 000 hos arbeidsgiver B.

– Konsern kan likevel ikke uten videre «dele opp» arbeidsforholdene til høytlønnede ansatte og fordele dem på ulike datterselskaper. Det vil fort kunne bli kategorisert som en bevisst omgåelse, noe Finansdepartementet har varslet at de vil slå ned på, sier Strøm-Andresen.

Han presiserer at dersom den aktuelle arbeidsfordelingen kan dokumenteres på en overbevisende måte – med adskilte stillingsbeskrivelser og tydelig definerte arbeidsoppgaver – kan det imidlertid likevel være dekning for å svare vanlig arbeidsgiveravgift på begge arbeidsforholdene, så lenge ingen av lønningene overstiger 750 000 kroner.

På toppen av toppen i finansbransjen

Finansnæringen føler seg nok særlig hardt rammet av regjeringens midlertidig forhøyede arbeidsgiveravgift. For å kompensere for at det ikke beregnes merverdiavgift på finanstjenester, har denne næringen nemlig vært pålagt ekstra avgifter siden 2017, – 5 prosent høyere arbeidsgiveravgift og 3 prosent høyere skatt på overskudd.

– Siden denne bransjen har et relativt høyt innslag av ansatte med årslønn over 750 000 kroner, betyr regjeringens nye regler at en ikke ubetydelig andel av finansnæringens lønnsutgifter nå er belagt med hele 24,1 prosent arbeidsgiveravgift, sier Strøm-Andresen.

Han tror at bransjen merker denne ekstrakostnaden godt, og har observert at sentrale aktører allerede har vært ute og advart om at dette kan svekke næringens omstillingsevne.

…og dette var midlertidig, ja?

Et halmstrå som norske arbeidsgivere kan klynge seg til, er at statsministeren – i den innledningsvis nevnte spørretimen – gjentok to ganger at ordningen med forhøyet arbeidsgiveravgift er midlertidig. Men han understreket også at regjeringen ikke ville sette noen utløpsdato, og lanserte heller ingen andre betingelser for avvikling.

Det betyr i teorien at ordningen skal fjernes på sikt, men hvilke kriterier skal være oppfylt for at så skal skje? Er det når krigen i Ukraina tar slutt, eller når strømprisene har normalisert seg, eller når oljepris, inflasjon, arbeidsmarkedet og/eller andre forhold vender tilbake til en eller annen «normal»? Og hvilken normal skal det være?

Uansett medfører ordningen en uheldig usikkerhet for et næringsliv som ikke akkurat har underskudd på utfordringer fremover.