Skatteberegninger for lønn vs utbytte - oppsett og diagram i Excel

For eiere som er ansatt i eget aksjeselskap er det interessant å vite når man «tjener» på å ta ut utbytte i stedet for lønn. Vi har laget et oppsett som viser relevante terskelverdier basert på oppdaterte skattesatser for 2024.

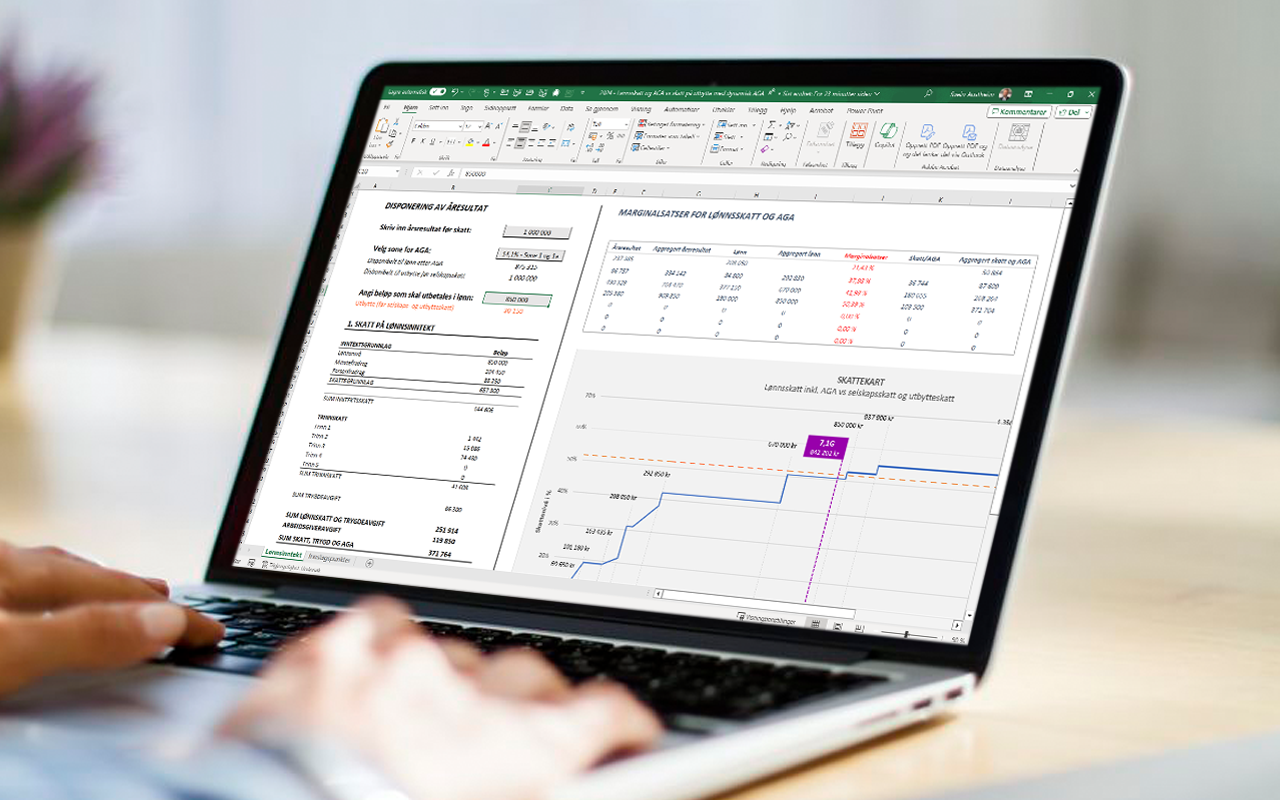

Vi har utviklet et praktisk verktøy som kan benyttes til å beregne (og dokumentere) hva som faktisk lønner seg for kunder som kan velge mellom lønn eller utbytte, eller en kombinasjon av begge.

Last ned verktøy for beregning av relevante skatter og avgifter (Excel)

Merk at skjermingsfradraget, som er individuelt basert på aksjenes inngangsverdi, ikke er hensyntatt i dokumentet.

Bruksanvisning

I vårt verktøy tar vi utgangspunkt i selskapets årsresultat før skatt. Deretter er målet å finne den beste balansen mellom kostnadene ved å betale lønn til den ansatte versus utbetaling av utbytte til eieren, med de skatter og avgifter hvert av alternativene innebærer.

Vi sammenligner skatt på lønn inkludert arbeidsgiveravgift med selskapsskatt og utbytteskatt.

Du trenger kun å fylle inn tre opplysninger i Excel-dokumentet, disse er:

- Selskapets årsresultat før skatt

- Sats / sone for arbeidsgiveravgift

- Beløp som skal utbetales i lønn

Merk at vi trekker arbeidsgiveravgift fra årsresultatet for å tydeliggjøre det disponible beløpet for lønn. Du må oppgi det eksakte beløpet som faktisk skal utbetales som lønn. Eventuelt overskytende beløp allokeres automatisk til utbytte.

Verktøyet kan imidlertid også benyttes til rene skatteberegninger på lønnsinntekt. Du kan med andre ord kun angi beløpet som skal utbetales i lønn for å få oversikt over marginalskattesatser.

I tillegg inkluderer dokumentet et diagram som sammenligner marginalskatt på lønn og AGA med selskapsskatt og utbytte (51,52 prosent i 2024). Diagrammet påvirkes kun av hvilken sats / sone for AGA du velger.

Alle satser og fradrag som modellene er basert på finner du til høyre i dokumentet (fra kolonne S til U). Se også arket «Innslagspunkter» for oversikt over hvilke skatter og avgifter som gjelder for ulike lønnsintervaller.

Skattemessige brytningspunkter

Rent skattemessig vil det være mest gunstig å ta ut lønn i henhold til følgende terskelverdier (etter sats / sone for AGA:

- 14,1% (sone 1 og 1a) – Lønn inntil 850 000 kroner deretter utbytte

- 10,6% (sone 2 og 1a) – Lønn inntil 937 900 kroner deretter utbytte

- 6,4% (Sone 3) – Lønn inntil 937 900 kr deretter utbytte

- 5,1% (Sone 4 og 4a) – Lønn inntil 1 350 000 kr deretter utbytte

- 7,9% (Sone 4a) – Lønn inntil 937 900 deretter utbytte

- 0% (sone 5) – Lønn hele veien – ikke utbytte

Vi minner om at skjermingsfradraget, som individuelt beregnes basert på aksjenes inngangsverdi, ikke er hensyntatt.

Skatt og opptjening til sosiale ytelser

Det er viktig å ha i mente at valget mellom lønn og utbytte handler om mer enn bare skattemessige vurderinger. Dette fordi lønn, i motsetning til utbytte, gir rett til visse sosiale ytelser og stønader (f.eks. sykepenger, foreldrepenger og alderspensjon mv). Størrelsen på disse ytelsene er ofte basert på lønn inntil et visst nivå, og en viktig referanse blir da grunnbeløpet i folketrygden.

Grunnbeløpet i folketrygden oppdateres 1. mai hvert år, og bestemmes av Stortinget etter trygdeoppgjøret. De siste tre årene har grunnbeløpet utviklet seg som illustrert i tabellen nedenfor.

|

Årstall |

Grunnbeløp |

Endring |

|

2023 |

118 620 kr |

6,4 % |

|

2022 |

111 477 kr |

4,8 % |

|

2021 |

106 399 kr |

5,0 % |

| Kilde: https://www.nav.no/grunnbelopet | ||

På grunn av høy prisvekst og lønnsvekst det siste året er det rimelig å anta at grunnbeløpet vil øke omtrent like mye i 2024.

Før 1. mai 2024 er maksimal utbetaling av sykepenger og foreldrepenger 6G, som utgjør 711 720 kroner. Maksimal sparing til pensjon i folketrygden er 7,1G, som utgjør 842 202 kroner.

I AGA sone 1 (14,1 prosent) er det skattemessig optimalt å ta ut lønn inntil 850 000 kroner, og deretter utbytte. Det betyr at før 1. mai 2024 oppstår det ikke en skattemessig interessekonflikt fordi maksimal sparing til pensjon er 842 202 kroner (altså et lavere beløp).

Etter 1 mai 2024 er det derimot overveiende sannsynlig at maksimal sparing til pensjon vil overstige 850 000 kroner. Dette blir utfallet så lenge økningen av grunnbeløpet i folketrygden overstiger 0,93 prosent.

Det er viktig å ha i mente fordi det er god grunn til å vurdere om maksimal pensjonsopptjening (7,1G) vil veie opp for den lille skatteulempen som oppstår ved å velge lønn (fremfor utbytte) også utover 850 000 kroner - altså ta ut lønn inntil du når grensen for maksimal pensjonsopptjening.